出现哪些信号,就可以默认本轮反弹结束?

上涨总是美妙的,而反弹总是带着疑问的尾巴的。几乎所有的老娘舅读者都在关心同一个问题:

本轮上涨,会止于何时?

不能怪大家太惊弓之鸟,实在是去年的教训太让人印象深刻。而且今年春节后的行情“燃料”,情绪的成分也占了不小比例。情绪这东西,好得快坏得更快,气氛火热的时候不能不加提防。

所以老娘舅也一直在想,能不能总结出几个简单易懂的指标供大家参考。看到这么几个信号,急于加仓的朋友可以不用着急加仓了,已经大干快上的朋友可以考虑把仓位再降一点下来。

总而言之,小心驶得万年船,留钱能加百次仓。

01爆雷股的反弹结束

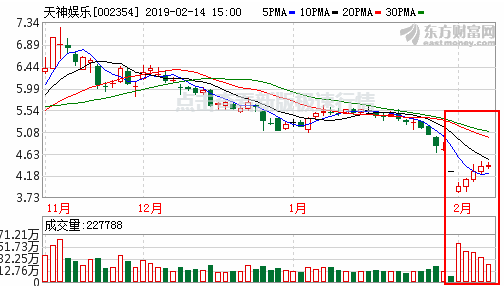

在这波反弹行情里,最“鸡贼”的部分莫过于爆雷股的行情:1月底业绩大“洗澡”,洗出了一批爆雷股:44亿市值的天神娱乐预亏最多78亿元;庞大集团,预计亏损60亿元至65亿元;*ST凯迪、华映科技、坚瑞沃能、华业资本、利源精制、华闻传媒、东方精工等预亏上限也超过40亿元。

按道理,亏到这个程度,可以看都不要看了,然而这些爆雷股却偏偏都来了一波反弹行情,这就是典型的偷鸡思维:最坏的消息都已经出来了,接下来坏无可坏,就该炒一把反弹了。

这种炒反弹没有什么长远逻辑,所以,当偷鸡的资金开始跑路,爆雷股的反弹也就会迅速落幕。

最“滑头”的钱跑了,爆雷股的股价就会回到它们真实该有的样子,你就知道,情绪退潮了。此为信号一。

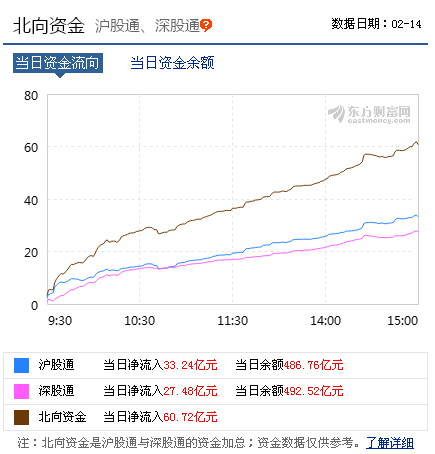

02沪深股通净买入规模下滑

春节后这波反弹,从沪股通和深股通源源流入的“北上资金”是主要看点。行情越向暖,沪深股通净流入的规模就愈加扩大,这是一个正反馈的趋势行情。

同理,如果北上资金流入规模下滑,就说明情绪在转冷,或者至少比年后要冷静了。有股票账户的朋友可以在收市后关注一下沪深股通的资金走势。没有股票账户的也可以在几大门户的财经频道看到。

当然,北上资金规模下滑并不是末日,像今年1月末节前休整的时候也出现过。拿它作个参考依据是可以的。

03中美月底未能释放确定信号

这波春季躁动的一个关键点是中美进入新一轮贸易谈判,其隐含利好是能坐下来谈,胜过隔着太平洋不断升级关税“嘴炮”。

虽然长远看前途必是光明的,但基本上如果月底无法达成贸易协定,给股市再添波折的可能性就很大了。

风险偏好较低的朋友,不必等到月底,下周就可以分步出掉一部分仓位,等到月底揭晓之后再看要不要回来加仓。

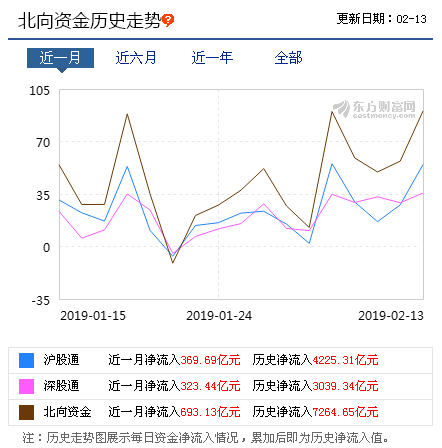

04资金流出创业板和创50ETF

从基本面的角度看,创业板的业绩是弱于沪深300的,但近期无论是涨幅还是流入资金的规模,创业板ETF和创50ETF都大大强于沪深300ETF,这一点可以视为市场情绪在涌动的又一个证明。但这种格局不会一直延续。

同类情况在去年也出现过:2018年是创业板和创50ETF的“逆袭”之年,这两只ETF在逆市被强力加仓,规模持续刷出新高,但到了11月,就有大笔资金陆续卖出保住胜利果实,直接创下年内单月最大净流出。

因为成本低、费率透明、买卖都方便,所以创业板ETF和创50ETF可以成为一个观察窗口,机构和散户一有风吹草动就会直接用申赎规模投票给你看。

关注创业板和创50ETF,哪怕你不买,也能从它们那里收获一点信号。

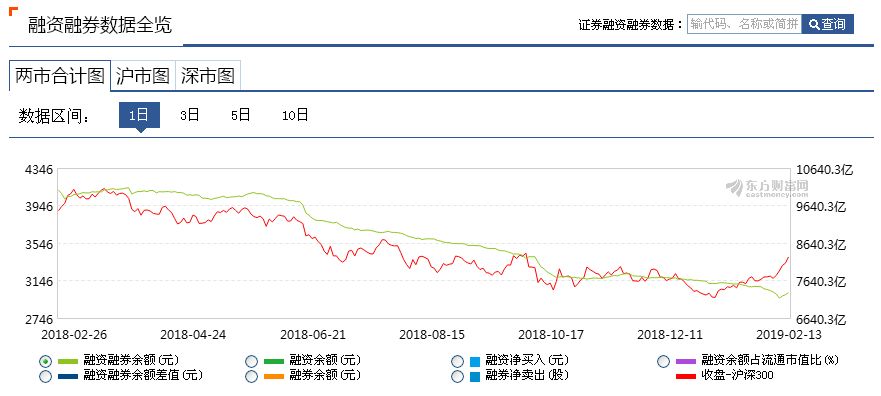

05两融余额再度回落

两市持续向上,成交量逐日放大,两融余额回升——这是短期内资金面的压力不大,后市还有更多的上涨机会的一个征兆。

反之,如果两融余额开始原地踏步,甚至持续减少,那么很可能预示着行情遇到阻力,弄不好会就此下跌。

年后这一波躁动行情虽然得到了成交量的支持,但两融余额的“回嗔作喜”才刚刚开始。

如果说去炒爆雷股的钱是市场里最“滑头”的资金,那么因为自带杠杆的关系,两融数据体现的就是市场中最敏感资金的情绪变化。

不管是“最滑头的钱”,还是“最敏感的钱”,说到底,都是比普通投资人反应更快的人和机构所作出的判断。用单一因素作判断,不一定对,但几个因素叠加起来,那就真说明一点什么了。

小心无大错。

有奖互动

你会如何投资,来抓住这一波市场反弹的机会?

评论点赞前4位的读者送出由华泰柏瑞基金提供的插座转换器一只。

后台回“加群”可加入读者群,群内仅供交流,禁止广告,违者踢出。

老娘舅以往文章推荐:

基金小白问题,一样来问老娘舅

“想拿女儿压岁钱为她从一年级定投到初中毕业,选哪个合适?”|“想在春节期间有收益,是不是只能买货币基金?”|“证券分级基金风险大吗?”|“美股凉了,黄金能做长线投资了吗?” |“快过节了,可以搞白酒基金了吗?” |“基金净值愈低是不是买入风险愈小?” | “中美不打了,买之前猛跌过的基,是不是赚的概率很大?” | “买入卖出0费率的基金有哪些?” | “买了商业养老保险,还要再买养老目标基金吗?”

- 发表于 2021-09-20 10:53:22

- 阅读 ( 522 )

- 分类:科技